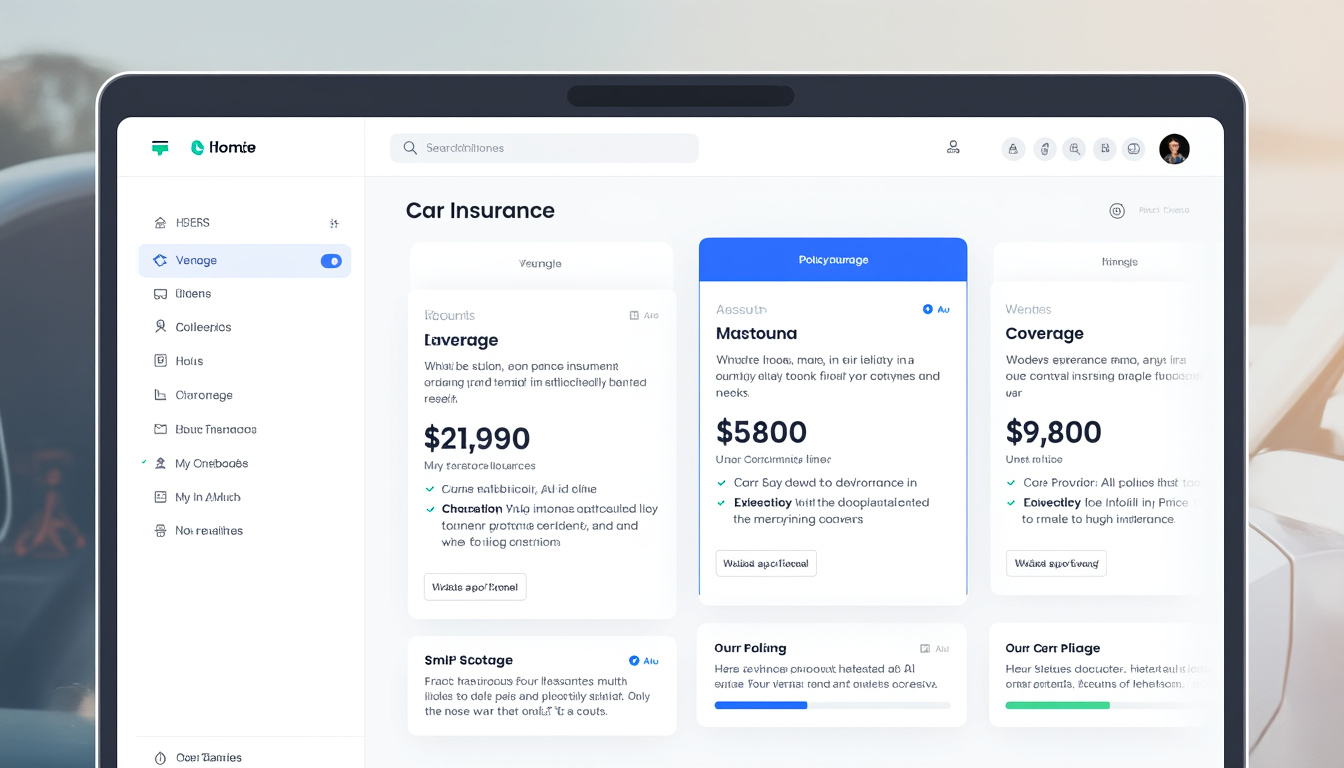

Face à l’évolution constante du marché des assurances automobiles en 2025, trouver une offre compétitive devient un défi majeur pour les conducteurs. Les primes d’assurance, souvent perçues comme un poste de dépense important, peuvent pourtant être réduites de manière significative grâce à une utilisation intelligente des comparateurs en ligne. Ces outils, incarne comme AssuCompare, AutoÉcoAssur ou encore PrimeMaligne, permettent d’évaluer en quelques minutes une multitude d’offres adaptées à chaque profil de conducteur et au type de véhicule assuré. Dans un contexte économique marqué par une inflation persistante impactant le coût des réparations et la fréquence des sinistres, il est impératif de maximiser ses chances de trouver un contrat rentable sans impacter la qualité des garanties. Cette démarche stratégique d’optimisation des primes, avec des économies pouvant atteindre 40%, est aujourd’hui facilitée par les plateformes comme ÉconoAssure Auto ou ComparAuto qui conjuguent transparence, simplicité et efficacité.

En complément, l’émergence de services automatisés tels que RapidoAssur et SécuriComparateur offre une expérience enrichie au conducteur désireux de sélectionner rapidement un contrat personnalisé, tout en s’assurant du respect absolu de la confidentialité grâce aux dispositifs de protection rigoureux mis en place. Par ailleurs, la possibilité de comparer directement les prix via des portails innovants comme AssurPrixMini ou ComparAutoDirect instaure une nouvelle norme dans la quête de l’épargneAssure. L’importance d’une telle technologie ne se limite pas à la seule recherche de l’économie, mais s’inscrit aussi dans la sécurisation de la protection automobile de chaque usager. Cet article analyse en détail comment tirer parti de ces solutions et quels sont les critères à privilégier pour optimiser son choix d’assurance auto en 2025.

Pourquoi utiliser un comparateur d’assurance auto en 2025 pour réduire sa prime

Dans le contexte actuel où la prime d’assurance auto connaît une augmentation moyenne de 6 %, l’usage des comparateurs en ligne est devenu un réflexe indispensable pour le consommateur averti. Ces outils, proposés par des acteurs reconnus comme AssuCompare ou AutoÉcoAssur, permettent d’établir rapidement une liste d’offres pertinentes issues d’un large éventail d’assureurs. La personnalisation des devis via le remplissage du profil détaillé – incluant modèle du véhicule, historique du conducteur et conditions de stationnement – élève la pertinence de la comparaison à un niveau supérieur.

Par exemple, la simulation en ligne effectuée sur PrimeMaligne facilite une meilleure compréhension des garanties associées, notamment en ce qui concerne les options essentielles telles que la garantie bris de glace, le vol, ou l’incendie. L’utilisateur peut ainsi identifier non seulement l’offre la moins chère, mais aussi celle répondant le mieux à ses besoins spécifiques. Ce fonctionnement a fait ses preuves puisque plus de 83 % des utilisateurs réguliers rapportent une satisfaction liée aux économies réalisées, qui se montent en moyenne à 357 € par an.

Le recours au SécuriComparateur contribue également à rassurer pour la protection des données personnelles, un point sensible à l’ère numérique. De plus, l’accès gratuit et sans engagement d’un service comme ÉconoAssure Auto incite à multiplier les simulations afin de bénéficier d’un éventail complet d’options. Ce comportement proactif peut éviter ainsi des dépenses inutiles tout en maintenant une couverture adaptée, un équilibre que recherchent tous les conducteurs aujourd’hui.

| Avantage | Description | Exemple de service |

|---|---|---|

| Gain de temps | Permet d’obtenir rapidement plusieurs devis personnalisés en quelques minutes | PrimeMaligne, RapidoAssur |

| Économies | Possibilité de réduire la prime jusqu’à 40% en comparant un large panel d’assureurs | AssuCompare, ÉconoAssure Auto |

| Sécurité | Protection optimisée des données personnelles durant la simulation | SécuriComparateur |

| Accessibilité | Service 100 % gratuit et sans engagement | ComparAuto, AssurPrixMini |

Les plateformes offrent également une transparence totale sur chaque offre. Elles décomposent clairement les garanties, les franchises, et les exclusions, permettant à l’assuré d’effectuer un choix éclairé sans se perdre dans la complexité des contrats. Ce mode opératoire est particulièrement efficace pour les jeunes conducteurs, souvent pénalisés par des primes élevées, mais aussi pour les conducteurs expérimentés souhaitant rafraîchir leur contrat à moindre coût.

Les formules d’assurance auto : comment choisir la meilleure couverture pour votre budget

Le choix de la formule d’assurance constitue une étape primordiale pour maîtriser le coût de sa prime tout en conservant un niveau de protection adéquat. En 2025, trois grandes formules dominent le marché : l’assurance au tiers, l’assurance tiers +, et l’assurance tous risques. Chacune d’elles s’adresse à un profil et à des besoins différents.

L’assurance au tiers : la garantie fondamentale à petit prix

Cette formule couvre uniquement la responsabilité civile. Elle indemnise les dommages causés à un tiers, qu’ils soient corporels ou matériels, mais ne protège pas le véhicule assuré en cas d’accident responsable. Pour un budget moyen de 587 € par an, elle constitue la solution la plus économique, idéale pour les véhicules anciens ou utilisés occasionnellement.

L’assurance tiers + : un compromis entre prix et garanties

En 2025, cette formule dite intermédiaire intègre, en plus de la responsabilité civile, des garanties complémentaires telles que la protection contre le vol, l’incendie et parfois le bris de glace. Avec un prix moyen de 598 € annuel, elle reste compétitive tout en offrant une meilleure sérénité aux conducteurs. La formule tiers + convient particulièrement aux voitures dont la valeur reste moyenne, ou pour ceux qui veulent une couverture efficace sans payer le prix fort du tous risques.

L’assurance tous risques : la protection la plus étendue

Pour 667 € par an en moyenne, cette formule complète protège le véhicule de nombreuses autres formes de sinistres, y compris en cas d’accident responsable, ainsi que des événements tels que catastrophes naturelles et vandalisme. C’est la formule privilégiée par les conducteurs souhaitant une sécurité maximale, notamment pour les véhicules neufs ou de grande valeur.

| Formule | Garanties principales | Prix moyen annuel | Profil conseillé |

|---|---|---|---|

| Au tiers | Responsabilité civile seule | 587 € | Véhicules anciens, petits budgets |

| Tiers + | Responsabilité civile + vol, incendie, bris de glace | 598 € | Voitures moyenne gamme, budget équilibré |

| Tous risques | Couverture complète, incl. accidents, catastrophes | 667 € | Véhicules neufs ou de valeur, tranquillité |

Il est à noter que de nombreuses garanties optionnelles peuvent être ajoutées à ces formules, ce qui fait évoluer le prix de manière plus ou moins importante selon les besoins. Un conducteur prudent mais soucieux de son budget pourra par exemple opter pour une formule au tiers à laquelle il ajoutera une extension bris de glace via des offres disponibles sur ÉpargneAssure ou ComparAutoDirect.

Les critères influant sur le prix de l’assurance auto et comment les optimiser

Comprendre ce qui détermine le montant de sa prime d’assurance permet d’adopter des stratégies efficaces pour en réduire le coût. Les assurances telles que RapidoAssur ou AssurPrixMini intègrent dans leur estimation un panel de critères désormais détaillé à l’internaute.

- Profil du conducteur : âge, ancienneté et nombre d’accidents entrent directement en compte dans le calcul du coefficient bonus-malus.

- Type et usage du véhicule : modèle, puissance, et usage (professionnel, loisir) jouent un rôle crucial.

- Zone géographique : les primes varient selon le lieu de résidence et la fréquence des sinistres dans la région.

- Fréquence et lieu de stationnement : stationner dans un garage fermé plutôt qu’en rue peut réduire le risque de vol et donc le prix.

- Formule d’assurance choisie : plus la couverture est large, plus le coût est élevé.

Par exemple, un jeune conducteur en zone urbaine avec un véhicule puissant aura souvent une prime supérieure à un conducteur expérimenté en zone rurale avec une voiture peu puissante. En maîtrisant ces critères, il est possible d’ajuster son profil pour bénéficier de tarifs plus attractifs, notamment via des assureurs partenaires comme AutoÉcoAssur et AssuCompare.

| Critère | Impact sur le prix | Moyenne d’influence |

|---|---|---|

| Âge du conducteur | Jusqu’à +50% | Jeunes conducteurs plus chers. |

| Bonus-malus | Variable de -50% à +100% | Bon conducteur réduit la prime. |

| Lieu de résidence | +/- 20% | Zones à risques plus coûteuses. |

| Type de véhicule | +/- 30% | Véhicule haute gamme coûte plus cher à assurer. |

Les étapes pour changer d’assurance auto sans frais et économiser dès aujourd’hui

Changer d’assurance auto peut s’avérer un levier efficace pour réduire ses dépenses annuelles. Depuis la mise en place de la Loi Hamon, cette démarche s’est simplifiée. Aujourd’hui, avec l’aide de services comme ComparAutoDirect et RapidoAssur, le processus est rapide, sûr, et sans frais.

La première condition est que le contrat soit en cours depuis plus d’un an. Grâce à la Loi Hamon, le conducteur peut alors résilier à tout moment son contrat actuel, et c’est le nouvel assureur qui s’occupe des formalités de résiliation, évitant ainsi toute charge administrative.

Si le contrat est récent ou si le conducteur change de situation (vente du véhicule, déménagement), il existe d’autres dispositions telles que la Loi Chatel qui permettent de résilier dans certains cas spécifiques gratuitement. Cette flexibilité, combinée à l’analyse comparative via AutoÉcoAssur et AssurPrixMini, rend possible l’obtention de tarifs plus avantageux sans rupture de couverture.

- Vérifier la date de votre contrat actuel.

- Utiliser un comparateur pour identifier une meilleure offre.

- Contacter le nouvel assureur ou souscrire directement en ligne.

- Laisser le nouvel assureur gérer la résiliation de l’ancien contrat.

- Suivre la confirmation de prise en charge du nouveau contrat.

Les innovations 2025 dans l’assurance auto : digitalisation et personnalisation

L’univers de l’assurance auto évolue rapidement grâce aux avancées technologiques, avec une tendance marquée vers la digitalisation et la personnalisation des contrats. Les plateformes telles que PrimeMaligne, ÉconoAssure Auto, ou SécuriComparateur intègrent désormais des outils d’intelligence artificielle capables d’affiner les offres en fonction du style de conduite, de l’usage réel du véhicule et même des déplacements quotidiens.

Ces innovations permettent une tarification plus juste et dynamique, évitant une facturation uniforme et souvent pénalisante. Par exemple, les contrats basés sur la télématique offrent une surveillance en temps réel qui peut faire baisser la prime si le conducteur adopte un comportement sûr. Cette digitalisation accélérée s’accompagne d’un service client amélioré, accessible 24/7 via chatbots et applications mobiles, simplifiant ainsi les démarches de souscription, de déclaration et de gestion des sinistres.

- Télématique embarquée évaluant le style de conduite.

- Simulateurs intelligents pour devis ultra personnalisés.

- Gestion automatisée et rapide des sinistres.

- Applications mobiles dédiées pour un suivi en temps réel.

- Options flexibles modulables en fonction des besoins du conducteur.

Ces tendances facilitent un meilleur contrôle des dépenses tout en restant assurés au meilleur niveau. La capacité à comparer instantanément les offres entre des assureurs traditionnels et des néo-assureurs via AssuCompare ou RapidoAssur devient un atout majeur dans la quête d’une prime optimale.

Questions fréquentes pour mieux comprendre votre assurance auto

Pourquoi ma prime d’assurance auto augmente-t-elle en 2025 ?

La hausse est principalement due à l’inflation des coûts des réparations, la montée de la fraude et l’augmentation des sinistres liés aux catastrophes naturelles. Ces facteurs impactent directement les tarifs.

Quels risques si je roule sans assurance auto ?

Rouler sans assurance est illégal avec des sanctions financières lourdes, et en cas d’accident responsable, les coûts d’indemnisation peuvent être très élevés, avec des risques de poursuites pénales.

Comment consulter mon coefficient bonus-malus ?

Il figure sur votre relevé d’information annuel ou peut être demandé à tout moment auprès de votre assureur actuel.

Quelles sont les voitures les moins chères à assurer en 2025 ?

La Renault Twingo, la Citroën C1 et la Ford Transit sont les modèles bénéficiant des primes les plus basses, autour de 141 € à 163 € annuels.

Comment ajouter des garanties complémentaires à ma formule ?

La plupart des assureurs offrent la possibilité d’agrémenter une formule basique avec des options comme le bris de glace, la protection juridique, ou l’assistance 0 km, ce qui adapte la couverture à vos besoins personnels.