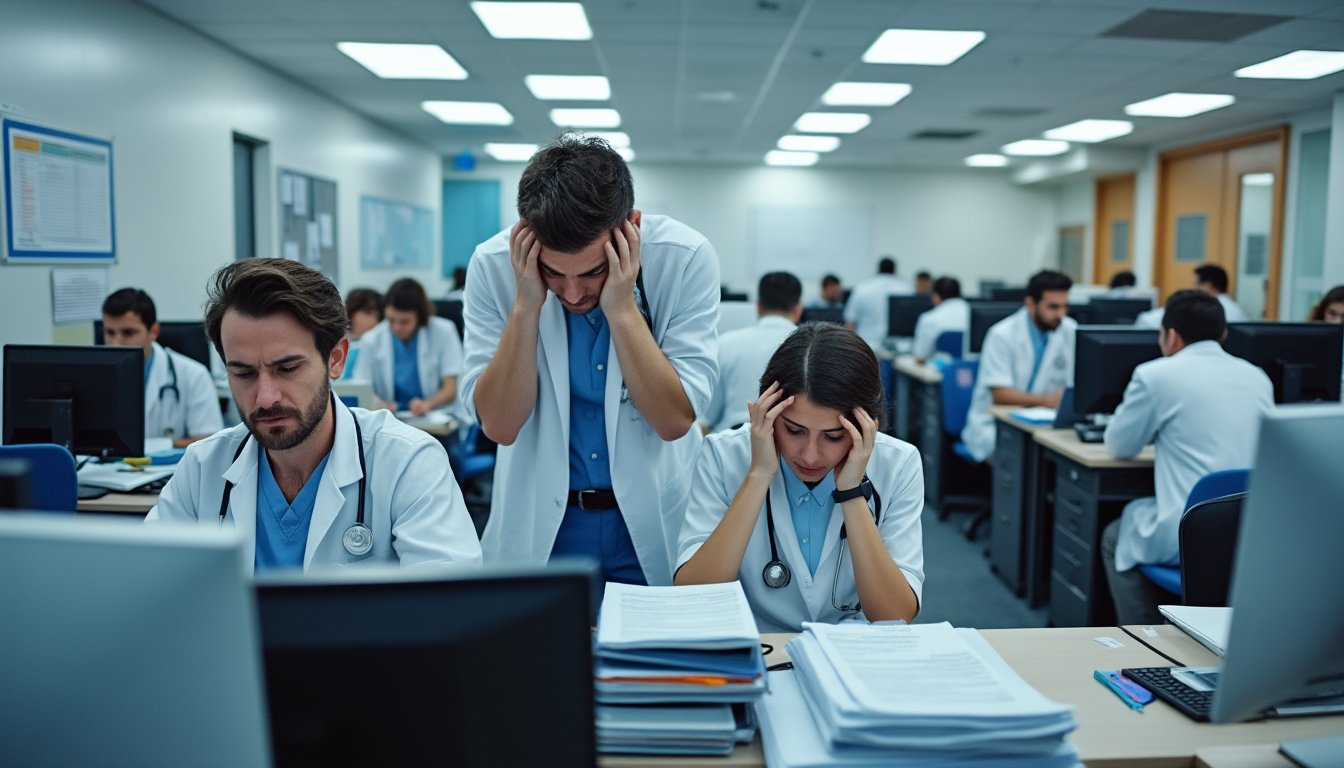

Au Mans, les agents de la Caisse primaire d’assurance maladie (CPAM) se retrouvent fortement mobilisés en cette rentrée 2025, exprimant leur mécontentement face aux graves dysfonctionnements d’un logiciel interne de gestion administrative. Depuis le lancement en septembre 2024 de cet outil censé améliorer la gestion des arrêts maladie et le versement des indemnités journalières, les perturbations n’ont cessé d’impacter le travail quotidien des salariés. Ces derniers dénoncent des conditions de travail dégradées, une surcharge d’activité et une perte de temps considérable, ce qui les a poussés à enclencher un mouvement de grève notable. Le conflit souligne des tensions qui dépassent les simples difficultés informatiques et mettent en lumière les enjeux humains et organisationnels au sein de la sécurité sociale.

Les conséquences des dysfonctionnements du logiciel interne sur la CPAM du Mans

Depuis l’introduction du nouveau logiciel destiné à centraliser la gestion des arrêts maladie et le traitement des indemnités journalières, les agents de la CPAM du Mans rencontrent d’importantes difficultés dans leurs tâches quotidiennes. Ce système, qui devait faciliter et accélérer la gestion administrative, provoque à l’inverse une augmentation significative des erreurs et retards.

Parmi les conséquences principales, on observe :

- une saturation des services : la gestion des dossiers est ralentie par des bugs récurrents et des plantages fréquents, générant un encombrement des files d’attente physiques et téléphoniques ;

- une démotivation des agents : confrontés à une pression accrue et à des procédures longues et complexes, les salariés expriment un fort sentiment d’impuissance et de frustration ;

- un impact direct sur les assurés : les usagers voient leurs indemnités journalieres versées avec retard, ce qui alimente un climat d’insatisfaction et accroît les sollicitations.

Une étude interne réalisée en début d’année 2025 révèle que plus de 25 000 réclamations ont été enregistrées au Mans depuis la mise en œuvre du logiciel. Ce chiffre illustre l’ampleur du problème et justifie la mobilisation des agents. Ceux-ci réclament des améliorations urgentes, notamment une révision du logiciel, un meilleur accompagnement technique et un soutien accru pour la gestion de la charge de travail.

| Problèmes rencontrés | Conséquences sur les agents | Impact pour les assurés |

|---|---|---|

| Bugs fréquents du logiciel | Augmentation du stress et de la charge de travail | Retards dans le versement des indemnités |

| Interface complexe et peu intuitive | Démotivation et fatigue accrue | Insatisfaction et perte de confiance envers le service |

| Manque de formation initiale | Erreurs dans la saisie des dossiers | Multiplication des litiges et réclamations |

Une mobilisation syndicale conséquente face aux conditions de travail dégradées à la CPAM du Mans

Les agents mobilisés pour cette grève au Mans expriment non seulement les difficultés techniques liées au logiciel, mais également une dégradation plus générale de leurs conditions de travail. Les syndicats, notamment l’UNSA et la CGT, ont appelé à un mouvement de blocage dès la fin septembre 2025 afin de réclamer des solutions concrètes et durables.

Parmi les revendications principales figurent :

- un renforcement des moyens humains pour pallier la surcharge provoquée par les dysfonctionnements techniques ;

- une révision complète du logiciel ou son remplacement par un système plus fiable et adapté aux réalités de terrain ;

- une meilleure formation initiale et continue des agents afin d’assurer une prise en main efficace des outils informatiques ;

- une reconnaissance accrue du travail des personnels, notamment à travers une revalorisation salariale et une amélioration des conditions matérielles.

Ces revendications illustrent un malaise profond qui dépasse les seuls problèmes techniques. L’augmentation du stress au quotidien, la pression pour respecter des délais toujours plus courts, ainsi que le manque de dialogue avec la hiérarchie nourrissent une ambiance difficile. Plusieurs agents témoignent d’un état de fatigue chronique et d’un sentiment de solitude professionnel.

Cette mobilisation au Mans s’inscrit dans un contexte de tensions dans de nombreuses autres CPAM en France. Les agents de la sécurité sociale en général réclament une meilleure prise en compte de leur situation, ainsi qu’une adaptation des outils numériques à leurs besoins.

| Revendiquer | Actions menées | Attentes principales |

|---|---|---|

| Renforcement des effectifs | Grève et manifestation | Alléger la charge de travail |

| Révision du logiciel interne | Pétitions auprès des autorités | Obtenir un système fonctionnel |

| Meilleure formation | Rencontres avec la direction | Améliorer la prise en main des outils |

L’impact de la grève des agents de la CPAM du Mans sur le fonctionnement de la sécurité sociale

Le mouvement de grève des agents de la CPAM du Mans provoque un ralentissement significatif des services de gestion administrative, ce qui a des répercussions concrètes pour les assurés et pour l’organisation locale de la sécurité sociale.

Les principales conséquences observées sont :

- allongement des délais de traitement des dossiers d’arrêts maladie et des remboursements ;

- augmentation du volume des appels et réclamations au contact usagers, qui subissent eux-mêmes ces perturbations ;

- dégradation du climat social au sein des différents services, avec des tensions entre agents et hiérarchie.

Dans ce contexte, la confiance des bénéficiaires dans la sécurité sociale est mise à rude épreuve. Des situations de grande précarité peuvent ainsi s’aggraver quand les indemnités journalières ne sont pas versées en temps voulu, impactant directement le quotidien de ces personnes. Ceci renforce la nécessité d’une solution rapide et efficace.

Les autorités nationales de la sécurité sociale surveillent de près la situation et organisent des discussions afin de concilier la résolution des problèmes techniques et la gestion du conflit social. Il s’agit de préserver la qualité du service public tout en respectant les attentes des agents.

| Conséquences de la grève | Effets pour les assurés | Réactions institutionnelles |

|---|---|---|

| Ralentissement des traitements | Retards dans les remboursements | Mise en place de médiations |

| Hausse des réclamations | Augmentation des litiges | Renforcement de la communication |

| Climat social tendu | Frustration des usagers | Dialogue engagé avec les syndicats |

Les enjeux de la gestion administrative numérique pour la sécurité sociale en 2025

La mise en place de solutions numériques pour la gestion administrative au sein de la sécurité sociale est un enjeu majeur en 2025. Elle peut améliorer la qualité et la rapidité des services, mais aussi générer des défis importants quand les outils choisis ne répondent pas aux besoins.

Au Mans, le cas du logiciel interne défaillant illustre plusieurs points cruciaux :

- L’importance d’une conception centrée sur l’utilisateur pour éviter les erreurs et améliorer l’ergonomie ;

- La nécessité de formations adaptées pour garantir la maîtrise des outils par les agents, condition indispensable à leur efficacité ;

- La vigilance autour des mises à jour qui doivent être rigoureusement testées pour prévenir les pannes ;

- La collaboration entre développeurs, utilisateurs et direction afin d’ajuster rapidement les correctifs en fonction des retours terrain.

L’expérience vécue au Mans sert de leçon pour les autres caisses locales. Ce contexte démontre que la digitalisation n’est pas une finalité en soi et doit s’accompagner d’un encadrement humain et organisationnel solide. Sans cela, les risques d’échec et de désengagement des agents sont élevés.

| Facteurs clés pour une gestion numérique réussie | Pratiques recommandées | Risques en cas d’échec |

|---|---|---|

| Ergonomie du logiciel | Tests utilisateurs fréquents | Difficultés d’utilisation et erreurs |

| Formation des agents | Programmes adaptés et continus | Méconnaissance des outils |

| Support technique efficace | Assistance rapide et réactive | dysfonctionnements prolongés |

| Dialogue participatif | Réunions régulières avec les agents | Insatisfaction et grèves |

Perspectives et actions envisagées pour résoudre la crise au sein de la CPAM du Mans

Face à la mobilisation persistante des agents et aux perturbations du service, plusieurs actions sont à l’étude ou en cours pour apaiser la situation. La direction de la CPAM du Mans a ouvert un dialogue avec les représentants syndicaux afin de mieux comprendre les besoins et attentes des salariés.

Les mesures envisagées incluent :

- le lancement d’une commission dédiée chargée d’évaluer les performances du logiciel et de proposer des améliorations techniques ;

- un plan de formation renforcé pour accompagner les agents dans la maîtrise des outils numériques ;

- une augmentation provisoire des effectifs pour soulager la surcharge administrative durant la phase de transition ;

- la mise en place d’un dispositif de suivi des retards et dysfonctionnements afin de garantir une meilleure transparence auprès des assurés.

Par ailleurs, la crise locale contribue à alimenter un débat national sur la digitalisation des services publics de la sécurité sociale. Elle souligne la nécessité de ne pas négliger les dimensions humaines lors des réformes technologiques. Plusieurs experts recommandent une approche plus progressive et inclusive, associant systématiquement les agents dans les choix technologiques.

| Actions envisagées | Objectifs | Échéances |

|---|---|---|

| Commission d’évaluation du logiciel | Améliorer la fiabilité du système | Fin 2025 |

| Renforcement de la formation | Optimiser l’usage des outils | Début 2026 |

| Augmentation des effectifs temporaires | Réduire la charge | Phase de transition 2025-2026 |

| Dispositif de suivi des retards | Rétablir la confiance des assurés | Immédiat |

Questions fréquentes sur la grève des agents à la CPAM du Mans

- Pourquoi les agents de la CPAM du Mans sont-ils en grève ?

Les agents protestent contre les dysfonctionnements du nouveau logiciel interne qui compliquent leur travail et dégradent les conditions de gestion administrative. - Quelles sont les principales revendications des agents ?

Ils demandent une révision ou un remplacement du logiciel, une meilleure formation, un renforcement des effectifs ainsi qu’une amélioration des conditions de travail. - Comment la grève impacte-t-elle les assurés ?

Les assurés peuvent subir des retards dans le versement des indemnités journalières et rencontrer des difficultés dans leurs démarches administratives. - Quelles actions sont envisagées par la direction ?

Des commissions d’évaluation, des plans de formation renforcés et l’augmentation temporaire des effectifs sont prévus pour résoudre la crise. - Ce mouvement est-il isolé au Mans ?

Non, plusieurs CPAM en France connaissent des mobilisations similaires face à des outils numériques problématiques et des conditions de travail difficiles.